Можно ли ипотеку переписать на другого человека. Можно ли переоформить ипотеку на другого человека?

У заемщиков есть возможность переоформить ипотеку на третье лицо только в случае экстренной необходимости.

Для этого, надо предоставить сотрудникам банка требуемые документы, подтверждающие необходимость переоформления.

Ниже указаны причины изменения и лица, на кого допустимо перевести ипотечный кредит.

На супруга или супругу

Семейные пары распадаются, и, если ипотека была оформлена во время совместной жизни, то после развода бывшие супруги не хотят, чтобы их что-то связывало.

Смена титульного заемщика (будущего обладателя квартиры) возможна, если оба согласны, и могут вносить платежи согласно графику гашения. Чтобы переписать ипотеку, потребуется личное присутствие в банке обоих супругов и заявление на переоформление.

Заявление составляется на месте с помощью сотрудника банка. К нему прикладываются справки и другие документы, подтверждающие платежеспособность плательщика.

Что необходимо предоставить вместе с просьбой:

- Свидетельство о разводе.

- Кредитный договор.

- Паспорта действующего и нового заемщика.

- График гашения.

- Документы на объект недвижимости.

- Справка о доходах от нового клиента.

Заявление рассматривается в течение 30 дней. Если банк сочтет причину неуважительной, то заявление не будет удовлетворено.

На ребенка

Ситуация следующая: квартира покупалась несовершеннолетнему ребенку в ипотеку. При достижении ими трудоспособного возраста, по тем или иным причинам личного характера, родители перестают вносить оплату по договору.

Есть два варианта решения вопроса: отказаться от квартиры, или переписать ее на ребенка.

Изменение титуляра договора повлечет за собой пересмотрение условий кредитования , если заявка будет одобрена. Процентная ставка, срок выплаты или другие критерии зависят от личности заемщика и его платежеспособности.

Перенос договора на детей с минимальными изменениями условий возможен, если недвижимость находится в полной собственности ребенка, и он прописан в кредитном договоре именно как собственник.

Вместе с заявление подаются документы, которые использовались при оформлении жилищного кредита, выписка из ЕГРП и паспорта действующего клиента и нового.

На третье лицо

Переоформление на третье лицо актуально при разводе или при продаже залогового объекта недвижимости вместе с обременением. Юридически такое возможно, но найти покупателя очень сложно.

Продажей и переоформлением квартир с обременением занимаются банки, туда и следует обращаться в первую очередь.

Изменить основного заемщика в договоре без ведома финансового учреждения невозможно или незаконно.

Список документов должен предоставляться, как при оформлении новой ипотеки и некоторые дополнительные:

- Договор купли продажи.

- Удостоверяющие личность покупателя и продавца документы.

- Кредитный договор.

- Закладная.

- Справка о доходах нового заемщика.

- Страховой полис на недвижимость.

- Расписка в получении первоначального взноса.

- Заявление.

Обычно банки требуют, чтобы при продаже залогового объекта должник погасил ипотеку, однако в исключительных случаях жилье продается вместе с кредитом.

Независимо от того, на кого переводится ипотека, необходимо:

- Уточнить у специалиста банка возможность перевода договора на другое лицо.

- Собрать все требуемые документы.

- Написать заявление и подать документы.

- Дождаться рассмотрения и явиться на переоформление ипотеки.

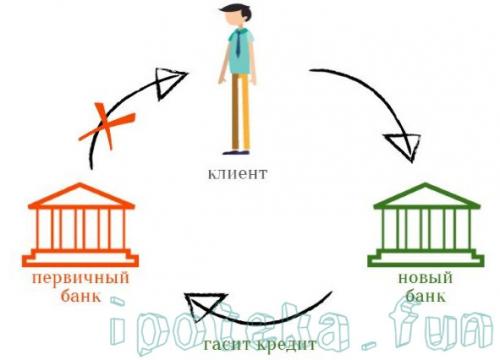

Переоформить ипотеку в другом банке. Перекредитовываем физических лиц по ипотеке: выгодно ли рефинансирование?

как переоформить ипотеку под меньший процент

Вопрос о выгоде рефинансирования стоит довольно остро уже весьма продолжительное время. Связано это с тем, что существует большое количество нюансов и подводных камней, о которых знают далеко не все. Переоформление ипотеки на меньший процент в другом банке может оказаться не столь выгодным, как предполагалось в самом начале, и потому чрезвычайно важно внимательно подходить как к выбору банка, так и к составлению договора.

К чему следует подготовиться:

- Между тем, как вы уйдете из вашего банка и тем, как квартира перейдет в залог нового банка, пройдет определенное время, рассчитать которое заранее не получится. В течение этого периода вам придется выплачивать повышенную ставку по кредиту, так как новый банк остается без залога. Для нового банка этот период так же проблемен, как и для вас. Конечно, старый банк знает про вас все. А вот новый – нет. Именно поэтому ему необходимо подстраховаться на период, когда фактически ему нечего с вас спросить, если вы перестанете выплачивать ипотечный кредит. Многие банки предпочитают не повышать ставку, а выставить в качестве залога другую недвижимость, если у вас в собственности такая имеется. Если банк надежный, на это условие можно согласиться. Для многих такое решение может открыть новые возможности и сделать ипотеку еще более выгодной. Если банк вам совершенно не знаком, лучше поостеречься, так как при таком подходе совершенно неожиданно может вырасти как общий срок кредитования, так и общая сумма переплаты, причем ежемесячный платеж снизится, и сначала вы даже не заметите, как вас обманули.

- Рефинансирование в другом банке может быть запрещено договором, который вы заключили. Именно поэтому для того, чтобы в любой момент перекредитоваться по ипотеке под меньший процент, важно внимательно читать договор по ипотеке перед тем, как заключить его. Сейчас возможность рефинансирования важно закладывать еще до оформления ипотеки, так как экономическая ситуация нестабильна, и ключевую ставку, мягко говоря, «мотает», как и ипотечные программы. Не лишайте себя возможности получить более выгодные условия в будущем, заботьтесь о себе уже сейчас.

- Требования к заявителю могут быть повышенными. Связано это все также с тем, что банк вас совершенно не знает, и ваш переход на более выгодные условия может показаться ему подозрительным. Происходит это потому, что многие используют рефинансирование как способ быстро «слить» ипотеку или перевести выплату кредита на другое лицо посредством смены созаемщиков при рефинансировании. Схем множество, и мы не будем говорить о них на страницах нашего сайта, мы рассматриваем только законные способы. Однако подозрительность банка к новому заемщику при рефинансировании вполне оправдана. Поэтому перекредитование ипотеки под меньший процент в Сбербанке не только позволяет воспользоваться множеством дополнительных преимуществ, но и требует от вас соответствия более серьезным требованиям. Подробнее о том, каким требованиям надо соответствовать при рефинансировании, мы поговорим чуть позже.

- Для тех, кто только оформил ипотеку, переоформление ипотеки на меньший процент не будет выгодным. Несмотря на то, что можно рефинансировать ипотечный кредит спустя уже полгода после оформления, наиболее выгодным решением будет рефинансирование ипотеки спустя несколько лет. Для выгодного рефинансирования разница между старой и новой ставкой должна составлять 3-4%, а через полгода после оформления ипотечного кредита такой разницы быть не может.

- Во многих банках перекредитоваться по ипотеке под меньший процент можно только платно. Необходимо заплатить за процедуру осуществления рефинансирования, при этом ставка в разных банках также будет разной, поэтому спрогнозировать, сколько вам придется потратить на рефинансирование, довольно трудно.

Можно ли переоформить ипотеку на сына. Переоформление ипотеки в пределах банка

Ипотечный кредит, по наблюдениям специалистов, взятый до 2006 – 2007 гг., выгоднее переоформить на более низкую ставку. Но и в других случаях у вас есть шанс найти удачное предложение. Например, Сбербанк РФ предлагает переоформление ипотеки под 9,5% годовых, а ВТБ 24 – под 9,7%.

Снизить ставку можно если:

- переоформить ипотеку на более длительный срок;

- ипотечный кредит перевести в потребительский.

Подсчитайте с менеджером банка, какой вариант для вас наиболее выгоден. Оцените свою платежеспособность и принимайте решение.

В первом случае, ваша квартира останется залоговым имуществом до окончания кредитного договора. Во втором случае, не смотря на небольшой процент, ежемесячная сумма платежей будет высокой, но и кредит вы погасите раньше. Недвижимость останется в залоге, но на других условиях.

Сбербанк

Предложения Сбербанка России по рефинансированию ипотеки стали интересными и выгодными. Все подробности можно прочитать на официальном сайте . В СБР больше шансов получить рефинансирование, при переходе из другого банка.

Ипотеку, взятую в сбербанке охотнее перекредитуют, если вы намереваетесь соединить ипотечный и другие кредиты воедино. Вам следует внимательно отнестись к условиям – банк поднимает ставку по 1% по каждому пункту, если вы:

- не желаете страховать свои жизнь, здоровье, трудоспособность;

- не можете предоставить документы по кредиту;

- в процессе регистрации кредита.

В итоге, ставка может увеличится на 4 – 5%.

Основные преимущества переоформления ипотеки в сбербанке на другие условия:

- С вас не потребуют справки по остатку задолженности по ипотеке.

- Сможете объединить все текущие кредиты и ипотеку в один, даже если вы кредитор нескольких банков.

- Вы будете платить меньше, по сравнению с общей суммой текущих кредитов/ипотеки.

- Согласие вашего банка-кредитора не нужно.

- Вам могут дать сумму больше, чем необходимо для погашения кредитов.

- Комиссии отсутствуют.

- Сроки погашения – до 30 лет.

- Минимальная сумма – от 1 млн. руб. Максимум – 80% оценочной стоимости недвижимости.

- Залогом может служить любая недвижимость.

- Чтобы погасить ипотеку, вы можете взять потребительский кредит.

Неустойка по каждой просрочке рефинансированного кредита – 20%.

Программа по рефинансированию подбирается индивидуально. Платежи вы будете совершать аннуитетно – каждый месяц одну и ту же сумму, в которую включены основная сумма долга и проценты в различных пропорциях.

Сбербанк рассмотрит ваше заявление по рефинансированию в течение 6 рабочих дней.

ВТБ 24

Предложение ВТБ 24 по рефинансированию ипотечного кредита:

- Базовая ставка – 9,7% для владельцев зарплатной карты ВТБ 24 с дисконтом в 3%.

- Ставка увеличивается на 1%, если клиент не оформляет страховочный комплект.

- Кредит выдается в рублях до 80% от стоимости недвижимости.

- Если вы предоставите только два документа, то вам займут до 50% от оценочной стоимости квартиры.

- Срок погашения 20 – 30 лет, в зависимости от количества представленных документов.

- Общая сумма кредита для Москвы, Питера и их областей – до 30 млн. руб. В других городах и регионах, по списку сайта , до 15 млн. руб.

- Учитывается доход с нескольких источников.

- Вы можете быть зарегистрированы в любом регионе России.

На официальном сайте можно получить индивидуальную бесплатную консультацию по конкретной ситуации.

Можно ли квартиру купленную в ипотеку оформить на другого человека. Могу ли я оформить ипотечную квартиру на другого человека

Здравствуйте!Подскажите, хочу взять квартиру в ипотеку,но собственником быть нельзя,потому что перестанут платить за жилье на работе!Можно ли взять ипотеку на себя,а оформить жилье на другого человека??И как это сделать что бы человека не таскать везде.Может доверенность какую оформить?

На вопрос Могу ли я оформить ипотечную квартиру на другого человека дают совет юристы сервиса

Мы подобрали для вас схожие ситуации:

- Можно ли продать квартиру в которой прописан несовершеннолетний

- Смогу ли я получить квартиру для себя

- Могу ли я выделить долю второму ребенку

- В прошлом году (2015) на меня и маму отчим

- Квартира куплена мной до брака от брака есть несовершеннолетние

- Доброе утро меня зовут алексей я проживаю с девушкой

Здравствуйте, Михаил

Теоретически такое вполне возможно. Когда вы будете являться заемщиком по ипотеке и плательщиком кредита, а имущество, приобретенное по ипотеке будет оформлено на другого человека. Например — на супругу, ребенка, или родителей. Но этот вопрос вы должны задавать в банке, так как решение о выдаче или невыдаче вам ипотеки на таких условиях может принять только сам банк.

Идеальный вариант — оформление ипотечной недвижимости на своего несовершеннолетнего ребенка, когда вы остаетесь законным представителем, и для любых оформлений брать с собой ребенка никуда не нужно.

Вы так же должны понимать, что до конца выплаты ипотеки это имущество будет находиться в залоге в банке, и в любом случае, даже при наличии доверенности, вам дополнительно придется оформлять соглашение, так как залогопредоставляющим будете не вы, а владелец имущества.

03/11/2016 15:35

Ответ юриста был полезен? + 0 - 0

Здравствуйте, Михаил.

Использовать подобную «схему» Вам не получится и вот почему. Ипотечный кредит, как и иной другой кредит, предоставляется определенному лицу. При этом, при получении ипотечного кредита, получатель кредита предоставляет в качестве залога приобретаемая квартира. Собственник квартиры (получатель) и должник по кредиту должен быть одним лицом.

Источник: https://jk-na-krasnyh-partizan-2.ru/stati/kak-perevesti-ipoteku-na-drugogo-cheloveka-kak-proishodit-process-pereoformleniya-ipoteki-v

Как переоформить ипотеку на другого человека втб. Ипотека в Сбербанке: как переоформить кредит при разводе?

Согласно действующему законодательству материальные ценности, приобретенные в период брака, считаются совместно нажитой собственностью. В большинстве случаев супруг ипотечного заемщика становится созаемщиком после подписания ипотечного соглашения. Развод пары приведет к разделу долговых обязательств по принципу солидарной ответственности. Бывшие супруги будут вынуждены ежемесячно вносить аннуитетные платежи в кассу Сбербанка согласно своим долям в общей собственности.

Можно ли переоформить ипотеку на другого человека в Сбербанке? Если бывший супруг не может вносить платежи после развода, то ипотека переоформляется на одного человека. В этом случае он должен вернуть денежные средства, уплаченные созаемщиком в счет погашения ипотеки. Переоформить новый договор можно по стандартному алгоритму:

- Созаемщик подает заявление о переводе обязанностей по оплате ссуды на другого человека;

- Кредитный комитет банка называет перечень документов, которые супругам придется предоставить экономисту;

- Бывшие муж и жена подписывают нотариально заверенное соглашение о разделе недвижимости. В договоре указывается порядок использования заемных средств и график внесения платежей по ипотеке;

- Новое соглашение одобряется Сбербанком.

Изменения, связанные с разделом залоговой недвижимости, регистрируются в ЕГРП. Желающим переоформить договор придется заплатить комиссионное вознаграждение Сбербанку. Также придется оплатить госпошлину и услуги нотариуса. Проблемы с разделом общей собственности можно предотвратить путем заключения брачного контракта. Такая схема оформления семейных отношений постепенно набирает популярность в России.